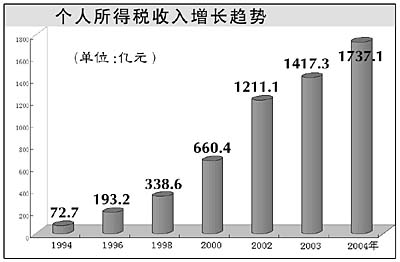

个人所得税收入增长趋势(图片来源:人民日报)

提高免征额只是改革“一小步”

9月27日,全国人大将举行听证会,就个人所得税中的“工资、薪金所得减除费用标准”由800元修改为1500元,向社会各界广泛征求意见。据悉,这是全国人大立法中首次举行听证会,足以说明个人所得税法修改牵连之广泛,受到上上下下的高度重视。

此次个人所得税法修改主要有两项内容:一是提高工资、薪金所得免征额,二是要求高收入者自行申报纳税。这两项修改正好是“一松一紧”,前一项是为广大工薪阶层“松绑”,总共为他们减轻了200亿元税负;后一项是“绷紧”对高收入者监管这根弦,堵塞征收漏洞,使他们担负起与其收入相应的纳税义务。修改后的个人所得税法,将在一定程度上减少工薪阶层纳税压力,有利于缓解社会分配不公的矛盾。

然而,记者在采访中了解到,不少人对免征额提高到1500元仍感到不“解渴”,觉得这样的调整虽然为工薪阶层减轻了税负,但对高收入者的制约力度不够,个人所得税调节贫富差距、平衡二次分配的功能似乎并没有完全实现。

对于这种看法,一些专家表示认同。他们认为,现行个人所得税制确实存在一些问题,单靠提高免征额是无法解决的。此次个人所得税法的修改只是“微调”,要真正实现个人所得税合理分配社会财富的杠杆功能,还需要对现行税制动“大手术”。

分类税制凸显滞后矛盾

记者从税务部门了解到,我国现行个人所得税实行分类征收办法,按照工资、薪金所得;个体工商户生产经营所得;承包承租经营所得;劳务报酬所得;稿酬所得;特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得和经国务院财政部门确定征税的其他所得等11个项目征税。

中国人民大学顾海兵教授认为,我国现行个人所得税制采用分类税制模式,对不同来源的所得,用不同的征收标准和方法。这种税制模式已经落后于国际惯例,分类税制所造成的纳税人实际税负不公平的问题日益显现。

比如,分类征收按所得项目分项、按次征税,调节个人收入分配的力度有一定局限,不能充分体现公平税负、合理负担的原则。一位教授花费3年心血写成一本书,得了1万元稿费。平均到3年里,教授写书的每月所得还不到300元钱。但由于这笔钱是一次所得,就要按20%税率缴税,显然很不合理。还有,对不同的所得项目采取不同税率和扣除办法,可以使一些收入来源多的高收入者利用分解收入、多次扣除费用等办法避税,造成所得来源多、综合收入高的纳税人反而不用交税或交较少的税,而所得来源少且收入相对集中的人却要多交税的现象,在总体上难以实现税负公平。

顾海兵说,综合所得税模式是将纳税人在一定期间内,比如一年中各种不同来源的所得综合起来,减去法定减免和扣除项目的数额后,就其余额按累进税率计征所得税。综合所得税制能够较好体现纳税人的实际负担水平,我国的个人所得税制应创造条件逐步向综合税制过渡。

全面修改条件尚不成熟

专家指出,十六届三中全会提出:改进个人所得税,实行综合和分类相结合的个人所得税制。这为我国个人所得税改革指明了方向。但是,目前对个人所得税法进行全面修改的条件还不成熟,因此采用部分修改的方案,在考虑纳税人负担能力和税务机关征管能力的情况下,首先解决关系广大群众切身利益、社会反应较为突出的问题,不失为明智之举。

专家解释说,现在实行的分类征税,主要方式是代扣代缴。个人收入一旦超过免征额,发放收入的单位就会把个人该交的税款扣下来,然后由财务人员到税务部门统一缴纳。目前,全国80%以上的个人所得税收入均来自代扣代缴。分类税制具有简单、透明的特点,但在公平性方面存在明显缺陷,不利于调节作用的发挥。综合税制相对于分类税制更为公平合理,但必须具备较高的征收管理水平,尤其是需要普遍采用计算机对个人收入进行监控和征收管理。在目前条件尚不具备的情况下,如果急于推行综合征收模式,可能会加剧税源失控。

专家建议,实行个人所得税改革,应当采取渐进方式,分步实施。此次个人所得税法修改,规定高收入者应当自行申报纳税,既是为了加强对高收入者的税收征管,堵塞税收流失,缓解社会分配不公;同时也是为今后逐步实现全员全额自行申报纳税,实施综合与分类相结合的征税模式打基础。下一步,还需要税务部门积极推进对个人各项所得信息收集系统以及银行对个人收支结算系统建设,实现收入监控和数据处理的电子化,提高对收入的监控能力,为实现个税改革目标进一步创造条件。

链接:西方国家如何缴个税?

法国:高额累进制法国个人所得税是按家庭来征收的,根据经济状况和子女多少不同,每个家庭所缴纳的所得税均不同。子女越多缴税越少。法国的个人所得税税率实行高额累进制,即高收入者多缴税,低收入者少缴税。缴税分为7个档次:最低档为年收入在4191欧元以下者,无须缴纳个人所得税;最高档为年收入超过47131欧元者,征收税率为49.58%。 德国:缴税比例每年调整在德国,收入越多的,缴税比例越高,而且个人所得税比例每年都要调整。德国政府对不同家庭情况采取不同的个人所得税起征点。个人所得税的类别根据纳税人的家庭状况加以区分,如单身、已婚无子女、已婚有子女。

澳大利亚:纳税人都有税号澳大利亚采用分级累进税率,共有免税、17%、30%、42%和47%五个级别。每个纳税人都有一个税号。纳税人在投资或受雇的时候都要向银行或雇主提交税号。引入税号制度主要是为了方便税务部门把从银行等方面得到的资料和纳税人所填报的收入进行核对,防止纳税人漏报收入。目前,澳大利亚已经有逾70%的纳税人通过网上纳税。 |