转融资成行: A股单日新增资金最多55亿

2012-08-29 11:10:00 作者: 忻尚伦 来源: 东方早报

[提要] 所谓转融通,就是通过成立中国证券金融股份有限公司(下称“证金公司”),由银行、基金和保险公司等机构提供资金和证券,证金公司则作为中介将这些资金和证券出借给证券公司开展融资融券业务。

转融通业务各项规则在本周一晚间火线出炉,率先推出的转融资业务今日便可展开。

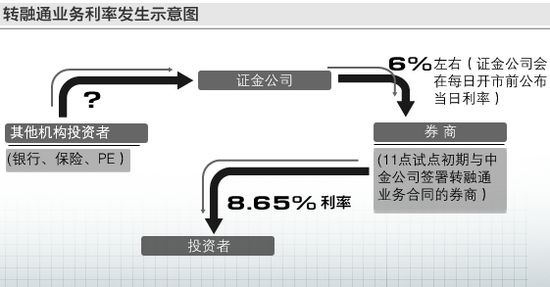

所谓转融通,就是通过成立中国证券金融股份有限公司(下称“证金公司”),由银行、基金和保险公司等机构提供资金和证券,证金公司则作为中介将这些资金和证券出借给证券公司开展融资融券业务。

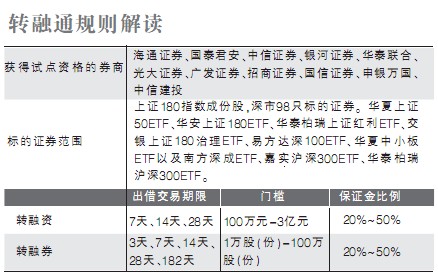

有券商表示,其会在今天向证金公司提交转融资申报。根据《转融通业务规则》,单一证券公司每天各期限转融资申报总额不得超过5亿元。因此,如果11家试点券商今日全部按照5亿元的上限转融资,那么当日可融出的资金总额最多为55亿元。

海通证券业务负责人朱维宝表示,虽然初期转融资规模不会太大,但毕竟是增量资金,一定是对A股市场有利好效应。

由昨天市场反应来看,转融资将出台的消息确实产生着正能量。昨日午后,以中国石化为领头羊的融资融券标的成分股开始上涨,并带动上证指数最终以红盘收报。

试点券商保证金比例多在20%

转融通开闸,成为近期中国资本市场最热门的话题,因为这项业务具有同时放大做多和做空力量的功能。在本周一中国股市再次遭到了“黑色星期一”的打击后,当日夜间,中国证券金融股份有限公司、沪深两市交易所和中国证券登记结算公司同时发布了转融通的六大规则,并重申将率先推出转融资。在很多市场分析人士眼中,颇有点扶持股市的意味。

昨天一大早,两家融资融券业务规模最大的券商——海通证券和国泰君安便向证金公司提交了保证金,以确保能在第一时间开展转融通业务。其他试点券商,包括申银万国、国信证券等也在昨日晚些时候完成了保证金提交。

按照正常业务流程,今日已提交保证金的试点券商便能向证金公司借入资金。

根据证金公司发布的《中国证券金融股份有限公司转融通业务规则(试行)》(下称《转融通业务规则》),证券公司需向证金公司缴纳的保证金比例在20%~50%。据悉,进入试点的11家券商各项征信指标都比较优质,保证金比例多在20%左右。即券商每抵押给证金公司相当于100万元市值的保证金,就能从证金公司借入500万元的资金。

目前,证金公司的注册资本金为75亿元,待增资扩股后,资本金规模可扩充至120亿元。

证金公司将根据中国人民银行规定的金融机构半年期人民币贷款基准利率为参考,根据市场资金供求情况公布每一交易日转融资费率。目前央行规定的半年期贷款基准利率为5.6%,6个月至1年贷款利率为6%。

保证金折算率低于融资融券

昨日,证金公司公布了“转融通可充抵保证金证券的名单及折算率”。共计有3668只可充抵保证金的股票和债券。国债的折算率最高,为90%;最低的股票折算率为60%。

根据上述规则,融资融券标的股票的折算率最高为市值的65%,其他上市股票折算率最高60%;交易所交易型开放式指数基金(ETF)折算率最高85%,国债折算率最高不超过90%,其他上市证券投资基金和债券的折算率最高不超过75%;权证,被实行特别处理、暂停上市和连续停牌达三十个交易日以上的A股股票的折算率为0%。

对比融资融券规则,融资融券可充抵保证金证券的折算率,最高为国债和ETF,折算率不超过90%;其他上市证券投资基金和债券折算率最高不超过80%;上证180指数成分股股票折算率最高不超过70%,其他A股股票折算率最高不超过65%,被实行特别处理和被暂停上市的A股股票,以及权证的折算率为0%。

由此可见,转融通冲抵保证金的担保物折算率设计得更加谨慎。也就是说,同样一只股票,投资者拿来抵押给证券公司得到的融资杠杆,要比证券公司拿来抵押给证金公司的融资杠杆更高。

截至目前,国信证券董事会批准的转融通业务规模为30亿元;海通证券的融资融券业务规模为150亿元,其中转融通业务规模为75亿元;在转融通推出前夕,招商证券将其融资融券业务规模从50亿元扩展到150亿元。

“如果投资者重拾信心,需要借钱入市的话,那么现在市场上的资金量是充裕的。”东方证券发布的研究报告指出,因而试点券商短期对成本高达6%的转融资需求有限,更愿意动用自有资金开展融资融券业务。

与11家试点券商形成鲜明对比的是,其余70余家已获得融资融券资格的券商多为规模较小的非上市券商,自身资本短缺恰恰是其融资融券业务发展过程中的最大瓶颈,因此这些券商才是真正期盼转融资推出的群体。“转融通规模短期来看,约为400亿元;中期看,约为1800亿元;长期看,融资融券规模可以达到股市市值的1%左右,融资融券规模将随市值增长而增长。”中金公司指出。

相关阅读

更多新闻

> 进入微博< 热点图片

大众网版权与免责声明

1、大众网所有内容的版权均属于作者或页面内声明的版权人。未经大众网的书面许可,任何其他个人或组织均不得以任何形式将大众网的各项资源转载、复制、编辑或发布使用于其他任何场合;不得把其中任何形式的资讯散发给其他方,不可把这些信息在其他的服务器或文档中作镜像复制或保存;不得修改或再使用大众网的任何资源。若有意转载本站信息资料,必需取得大众网书面授权。

2、已经本网授权使用作品的,应在授权范围内使用,并注明“来源:大众网”。违反上述声明者,本网将追究其相关法律责任。

3、凡本网注明“来源:XXX(非大众网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。

4、如因作品内容、版权和其它问题需要同本网联系的,请30日内进行。